产业地产是工业地产的升级,是围绕着微笑曲线构建的产业价值链一体化平台,以调整产业结构、发展创新经济和战略性新兴产业为目标,以政策为基础,以金融和产业为依托,以地产为载体,实现土地的整体开发与运营。

产业地产以办公楼宅、配套住宅、研发及生产用房、商业及休闲配套、景区等为主要开发对象,同步形成投资、开发、技术教育、产业孵化、产业集聚、持续经营、配套住宅、商业服务等功能,具备城市综合体和产业综合体两大特征的城市混业经济发展模式的定义相对而言更加全面。

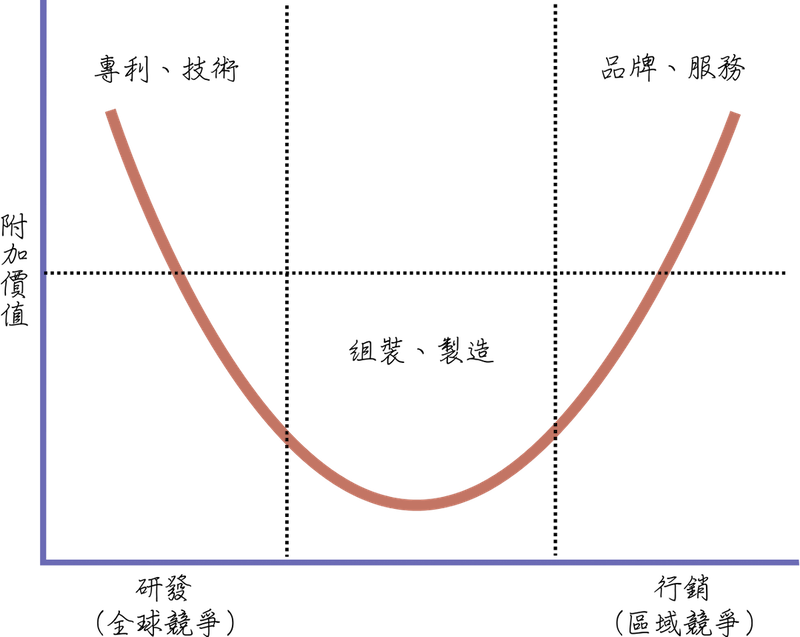

在上图可以看出微笑曲线就是:微笑嘴型的一条曲线,两端朝上。在产业链中,附加值更多体现在两端,分别是研发和销售,而处在中间环节的制造附加值最低。从微笑曲线可以看出从事产品研发、零件生产、市场销售和售后服务的企业能够获得较高利润,而从事组装的企业利润水平较低。

产业地产是2003年提出,是工业地产的升级与换代。在政府方面,追求高效增长的经济与日益减少的资源之间的矛盾,政府一方面要求经济的快速发展,一方面又要解决日益减少的土地资源等问题,迫切需要一种高效利用的平台既能实现经济发展又能高效利用土地资源;在客户方面,追求核心竞争力的提高与市场运作效率低之间的矛盾,企业需要提高核心竞争力,就必须要求企业的成长环境日益优越;伴随着经济全球化进入大融合时代,政府、企业两方面的需求日益迫切,产业地产孕育而生,传统的工业开发区正逐步向产业地产全面战略转型。

2021年,整体政策环境延续2020年末节奏,中央就房地产市场密集发声,严格落实“房住不炒”政策主基调。作为长期过快增长的市场,房地产行业未来将进入中长调整周期,发展逻辑已不再支持高速增长。

尽管目前上市房企发展重点仍为夯实开发主业,但寻找第二增长曲线已成房企共识,龙头房企开辟第二战场主要包括商办、物管、产业、租赁、文旅、康养、创投等领域,其中TOP50房企当中有7成以上参与到产业地产。

2017年后随着传统地产发展触底,产业地产步入第五个全新发展阶段,成为投资新蓝海,大量传统房企积极转向进入,发展形势主要包括产业新城、产业综合体、产业园、产业+地产等类型。

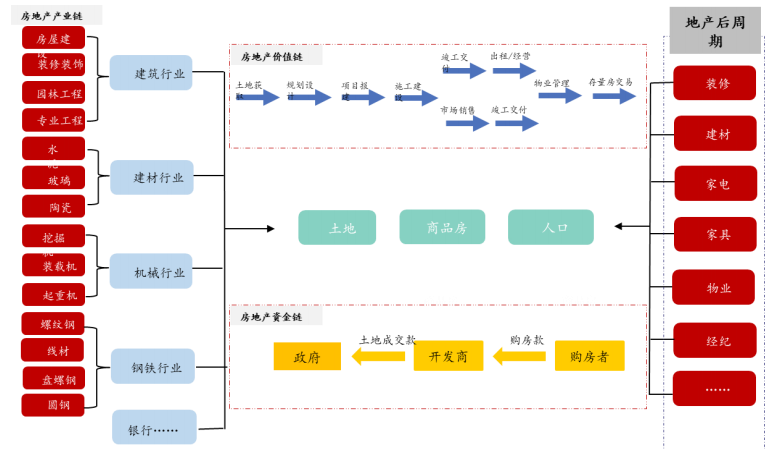

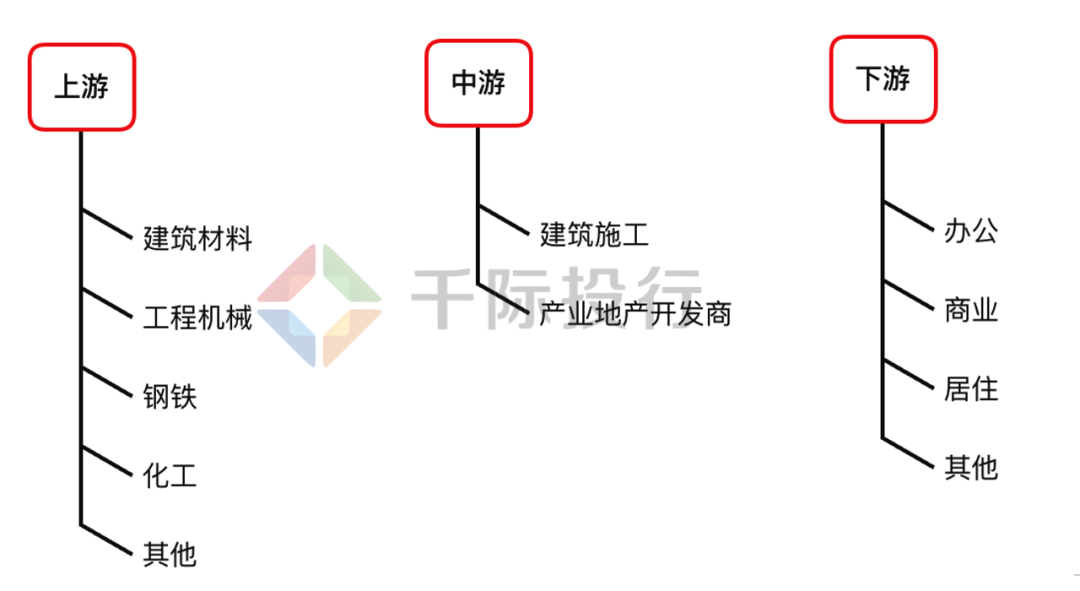

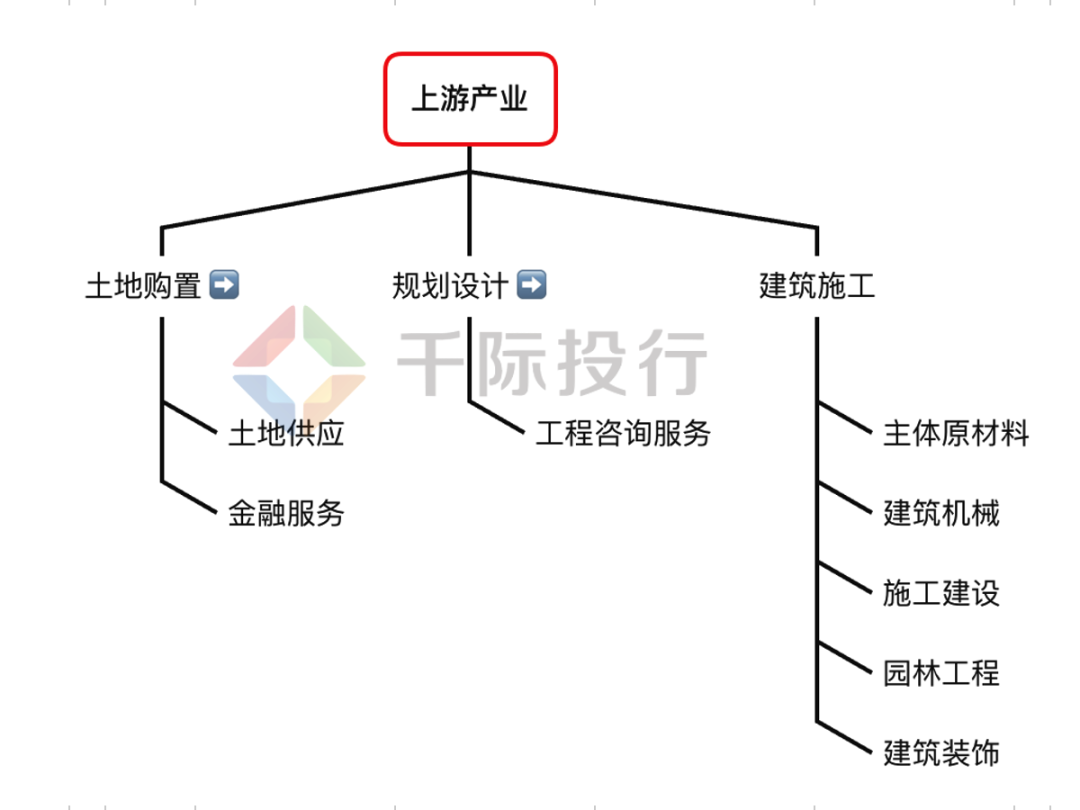

房地产开发流程长,上游产业链覆盖行业众多。上游产业由土地购置、规划设计和建筑施工三大环节组成,其中涉及了地方政府土地供应、金融机构提供融资、前期工程咨询服务、建筑施工原材料和工程机械供应,以及施工建设、园林工程、建筑装饰等不同产业。

目前,房地产业经过多年来的高速增长,上游产业链整体已相对成熟,各细分行业专业化程度较高。且每个行业发展成长至今,都已形成一批行业龙头上市企业。整体来看,房地产上游产业,主要是原材料供应及工程建设行业的企业格局相对稳定。如水泥行业的海螺水泥、天山股份、华新水泥、金隅集团、冀东水泥等企业集中度较高。东方雨虹和三棵树也分别在防水材料和建材涂料行业占据了较高的市场份额。

建材产业作为房地产上游产业链的重要一环,主要是作为上游供应企业为建筑施工提供主体建设所需的原材料。主要包含了钢材、水泥(商品混凝土)、防水/保温材料、涂料、管件管材、玻璃等行业。

多年来随着中国房地产行业的高速发展,上游原材料供应商的产能产值也不断提升,各细分行业中都发展出一批龙头上市企业。如水泥行业的海螺水泥、金隅集团,建筑节能及功能性涂料行业的东方雨虹、三棵树,以及管件管材行业的公元股份、伟星新材等等。整体来看,相比房地产上下游的各其他产业而言,建材产业基于原材料制造业重资产、规模化生产的特性,企业集中度相对较高。

但近年来受行业增速放缓、房企流动性承压、叠加疫情影响,对建筑原材料产业的企业经营也造成了明显的影响。具体来看,一方面,行业下行、部分房企暴雷、工程进度停滞,建材供应企业的结算回款周期变长,部分企业应收账款存在减值风险。另一方面,主要受国内疫情影响,建材产业上游的原材料价格提升并保持在高位,且在疫情反复下运输、劳务、生产等各项成本也均有提升。

中游主要关注产业地产开发商。就目前形势来看,多元格局逐渐入局,民营地产商前期扎堆进入,2019年呈明显放缓态势,而政府平台公司、央企或实体企业加快布局,成为新一轮主力。从企业端来看,民企投资力度大幅收缩,央国企逐渐占据主导地位,但多元玩家逐渐入局,包括制造业实体企业、互联网科技巨头等六类主体均将目光聚集到了产业地产,各类市场主体优劣势明显。其中房地产开发商地产开发经验丰富,但产业地产产业模式不清晰;产业地产商模式分析,但面临着资产化、运营模式等问题;政府平台公司发展体系成熟,但异地复制能力不强。

房企多数布局,头部企业做产业实现规模发展,腰部企业做产品实现盈利和扩张。2020年,百强房企涉足产业相关业务的企业占比约80%,其中具有产业地产实体项目企业占44%,仅涉足产业地产资源整合企业占比53%,其中头部企业做产业,通过实体项目的投资及运营,实现产业新赛道规模发展。腰部企业做产品,背靠集团地产优势,通过产品快速复制,实现盈利和扩张。

产业地产产业链所对应的下游主要关注产业用户企业。新兴产业是产业地产领域的宠儿,也是产业地产未来发展的核心。新兴产业有:半导体、大数据、碳基新材料、光电、特种金属材料、先进轨道交通装备、煤机智能制造装备、节能环保、光伏、智能网联新能源汽车、通用航空、现代医药等新兴产业,具有高附加值、高土地利用效率的特点,新兴的产业会获得产业园区的青睐,预计下半年会形成一批以新兴产业为代表的产业集群。

如苏州工业园,建设国家生物药技术创新中心、国家第三代半导体技术创新中心,新引进科技项目634个,占全年目标的53%。生物医药、纳米技术应用、人工智能三大产业集聚企业3513家,完成产值1510亿元,同比增长24.9%,新增上市企业7家。

同时产业地产竣工周期利好显现,也将带动家装、家居、家电等消费需求,行业景气度较高,尤其那些在智慧互联、科技实力方面过硬的企业优势凸显。在这方面,海尔智家旗下集家装、家居、家电、家生活于一体的场景品牌三翼鸟抢占先机,已经与绿地、世茂、鹏盛地产等150多家头部房企联合,共建地产场景生态联盟。

自主型服务模式,包括参会招商,即参加或举办各种招商推介会;以商招商,即借助企业的信息渠道、商务渠道、人脉资源进行招商引资;定点招商,即设定定点机构,等企业找上门。

居间型服务模式,包括以五大行为代表的全球范围服务商,业务涵盖全球范围的房地产专业服务和投资管理业务,在产业地产方面他们有供应链物流、产业园区选址、土地购置和处置、定制开发、设施管理以及投资买卖等各个方面的丰富经验。还包括有一定经验的区域型服务商。

平台型服务模式,包括专业类园区/厂房选址平台:近几年发展起来的,探索中的选址类平台,如园区宝主打智慧招商平台、产业服务平台;集商大数据产业平台主打通过大数据和人工智能技术为地方政府和园区提供智慧招商解决方案。综合类园区/厂房选址平台:以58同城、赶集网等为代表的,住宅起家,兼顾园区、厂房等的交易平台。

物业开发租赁的开发运营模式,与住宅和商业地产的物业模式大体相仿,依照拿地、建设、销售或租赁的流程进行滚动循环。而物业开发租赁主要有三种盈利模式

作为产业地产的头部企业之一,联东集团曾提口号:地产看万科,产业看联东。可见其在产业地产业内的信心与地位。从运营模式看,联东是一个典型的产业地产开发商,主要开发产业综合体、总部综合体,再通过租赁、转让或合资等方式进行项目经营和管理,最后获得开发利润。

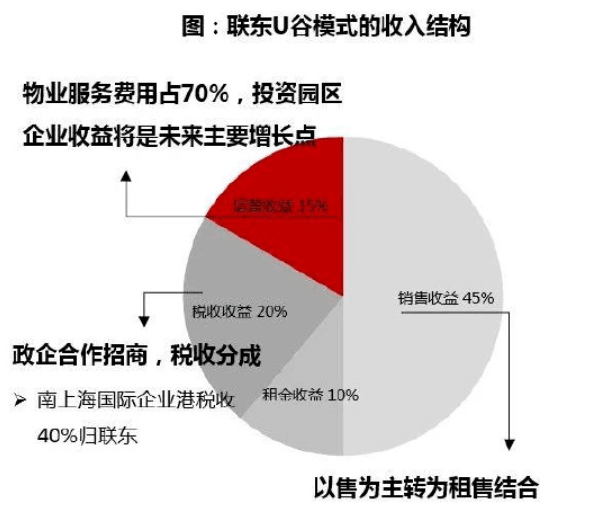

联东的主要盈利模式为物业租售与物业服务。联东集团主要采取“物业租售+增值服务”的业务模型来实现单个产业园区的内部资⾦平衡。由于联东⼟地储备较少,不做⼀级开发,联东的盈利除了物业的租售以外,还通过政府的产业补贴来获得收⼊;同时,通过园区房地产的开发销售获取稳定的现⾦流,来弥补园区运营的不确定性的收⼊。

这类型的开发运营模式主要是通过寻求地方政府与企业之间能够实现双赢的契合点,以产业新城的建设来帮助政府实现地域经济的快速发展,同时再获取廉价土地,实现互帮互赢。

在产业新城开发性PPP模式中,政府是园区开发建设的决策者,对基础设施及公共服务价格、质量实施监管,并专门设立园区管委会负责对接相关事务。产业地产开发商作为投资开发主体,接受合作区域所在地方政府的委托,双方签订长期合作开发协议,设立项目公司,为区域提供包括规划设计与咨询、土地整理、基础设施建设、公共配套建设、产业发展服务以及城市运营服务共六大类、全流程的一体化运作综合解决方案。其中,产业发展服务是核心,具体包括开发商在委托区域范围内进行的产业定位、产业规划、城市规划、招商引资、投资服务、产业升级等服务。

盈利模式主要为土地一级开发盈利(包括土地出让、产业新城运营的税收收入、基础设施配套费等非税收入以及地方财政可以支付的专项收入等在内的土地一级开发收入来源)和土地二级开发盈利(房地产开发销售、招商引资、后期产业服务和园区管理等收入来源)。

这类型的产业地产商业模式是由产业投资商向社会资本募集园区开发基金。该基金不仅会投向产业园区进行土地及产业物业开发,同时还将投向具有市场前景的科技型创新企业,用投资的方式吸引大批创新企业入。

jinnian金年会官方网站入口

上一篇:华经产业研究院-2024年中国实时数据基础设施及分 下一篇:2024年购物中心行业上市公司全方位对比(附业务布